Internationale Steuerberatung: Rechtssicher Steuern optimieren auf internationalem Parkett

- Unterstützung bei komplexen grenzüberschreitenden Steuerfragen.

- Rechtssichere Konzepte mit steuerlicher Langzeitwirkung

- Effektive Kombination deutscher und internationaler Rechtsvorschriften

Thomas Breit

- Experte für Steueroptimierung

- Erfahrung aus 3.500 Mandanten

- Steuerberater seit 2006

Unsere Leistungen als Steuerberater für internationales Steuerrecht

Betreuung von deutschen Unternehmen mit Auslandsbezug

Als Steuerberatungskanzlei, die auf internationales Steuerrecht spezialisiert ist, unterstützen wir Unternehmen, die in Deutschland tätig sind und über nationale Grenzen hinaus agieren, aber auch ausländische Unternehmen, die in Deutschland Geschäfte betreiben.

Effiziente Steuergestaltung

Der Fokus einer effizienten internationalen Steuerberatung liegt darauf, die steuerliche Belastung von Mandanten zu optimieren. Dies beinhaltet die Vermeidung von Doppelbesteuerung, die Nutzung von steuerlichen Vorteilen und die Einhaltung der steuerlichen Vorschriften verschiedener Länder.

Reduzierung der Steuerlast auf 1,5% und weniger

Indem wir nicht nur auf deutsches Steuerrecht zurückgreifen, sondern auch auf internationale Rechtsvorschriften, können wir einen rechnerischen Steuersatz von 1,5 % und weniger für Ihr international tätiges Unternehmen erreichen.

Diese Leistungen bieten wir nicht an

Ausländische Unternehmen ohne deutschen Bezug

Wenn es um ausländische Unternehmen geht, die keine steuerlichen Gestaltungsfragen im Zusammenhang mit Deutschland haben, müssen wir die Beauftragung ablehnen.

Isolierte Beantwortung von Einzelfragen

Wir weisen Sie darauf hin, dass wir keine steuerlichen Einzelfragen beantworten. Unsere Stärke liegt vielmehr in der umfassenden steuerlichen Betreuung und Gestaltung von Unternehmen mit komplexen Anliegen und strategischem Bedarf.

Auftragsvolumen unter 20.000 Euro

Unsere Leistungen im Bereich Internationaler Steuerberatung sind auf ein Auftragsvolumen ab 20.000 Euro ausgerichtet. Ab diesem Punkt können wir Ihrem Unternehmen einen deutlichen steuerlichen Mehrwert bieten und Individuallösungen entwickeln.

Wie profitieren Sie von unseren Leistungen als Steuerberater für internationales Steuerrecht

Als internationale Steuerberatung sind wir spezialisiert auf Unternehmen, die grenzüberschreitende Aktivitäten haben, sei es durch Auslandsbezüge, Betriebsstätten im Ausland oder ähnliche Geschäftsstrukturen.

Egal, ob es um die Optimierung Ihrer Steuerstruktur, die Einhaltung internationaler Steuervorschriften oder die Bewältigung komplexer grenzüberschreitender Steuerfragen geht – wir sind Ihre verlässlichen Partner, um sicherzustellen, dass Sie in einem globalen Geschäftsumfeld erfolgreich agieren können.

Sprachkompetenz für internationale Geschäftsbeziehungen

Als Experten bei der internationalen Steuerberatung sind wir auch in der englischen Sprache verhandlungssicher. Dadurch können wir Sie bei internationalen Geschäftsbeziehungen effektiv unterstützen und sicherstellen, dass steuerliche Fragen und Vereinbarungen klar und präzise kommuniziert werden. Mit uns an Ihrer Seite sind Sie sprachlich und fachlich bestens gerüstet.

Rechtssichere Steuergestaltung

Wir holen für Sie auf Wunsch oder auf Empfehlung eine schriftliche und rechtsverbindliche Auskunft direkt beim Finanzamt ein. Sie können sich darauf verlassen, dass Ihre steuerlichen Angelegenheiten vollständig im Einklang mit den geltenden Rechtsvorschriften behandelt werden.

Langjährige Expertise

Mit über 23 Jahren Erfahrung im Bereich der internationalen Steuerberatung können Sie auf unsere fundierte Expertise und umfangreiche Fachkenntnisse vertrauen. Wir haben bereits zahlreiche Unternehmen erfolgreich beraten und begleitet, wodurch wir ein tiefgreifendes Verständnis für die steuerlichen Anforderungen und Herausforderungen weltweit entwickelt haben.

Steuerberater für Internationale Steuerberatung: Erfolgsbeispiel aus der Praxis

Ausgangssituation

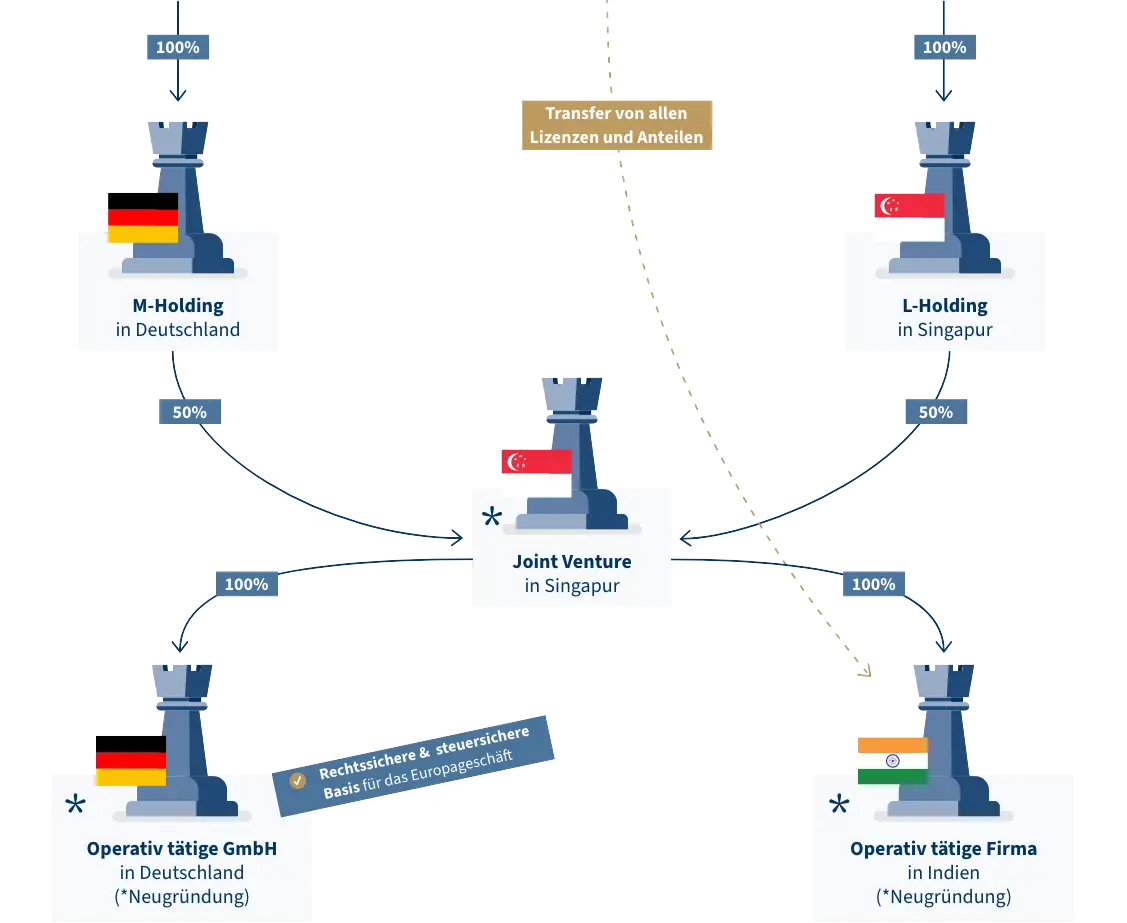

Eine indische Firma, vertreten durch Herrn M. aus Deutschland und Herrn L. aus Singapur, hat einen Wert von 4,5 Millionen Euro. Herr M. und Herr L. planen eine Expansion ihres Geschäfts nach Deutschland. Dabei ist ihnen besonders wichtig, dass sie ihre Aktivitäten rechtssicher und zukunftssicher gestalten, um Steuersicherheit in Deutschland für ihr internationales Konstrukt zu gewährleisten. Bisher existiert lediglich die operativ tätige Firma in Indien.

Was wurde getan?

Um dieses Ziel zu erreichen, hat Herr M. die M-Holding in Deutschland gegründet. Diese fungiert entweder als UG oder als GmbH. Der Holding in Deutschland gehören dabei 50% der Anteile an der neu gegründeten Joint Venture in Singapur. Diese wiederum besitzt 100% der Anteile an der neu gegründeten GmbH in Deutschland, die operativ tätig ist.

Gleichzeitig hat Herr L. die L-Holding in Singapur gegründet, der wiederum 50% der Anteile an der neu gegründeten Joint Venture in Singapur gehören.

Diese wiederum besitzt 100% der Anteile der neu gegründeten Firma in Indien, die operativ tätig ist. Die ursprüngliche Firma in Indien (Wert 4,5 Millionen Euro) hat alle Lizenzen und Firmenwerte auf diese neu gegründete Firma in Indien übertragen.

Was soll erreicht werden?

- Das Hauptziel besteht darin, ein rechtssicheres Europageschäft aufzubauen und die notwendigen Strukturen zu schaffen, um die steuerliche Sicherheit für ihre internationale Unternehmenskonstruktion in Deutschland zu gewährleisten.

Diese Struktur hat folgende Vorteile

Rechts- und steuersichere Basis

Häufige Fragen zum Angebot der Thomas Breit Steuerberatung

Was kostet die Beratung?

Meine Beratung wird nach Zeit vergütet (Thomas Breit: 580 Euro netto/Stunde, Mitarbeiter: 380 Euro netto/Stunde). Die Gesamtkosten sind vom Aufwand her davon abhängig, welches Konzept sich aus der Analyse und Ihren Zielsetzungen ergibt. Bei Auftragserteilung wird ein Vorschuss von 20.000 Euro zzgl. gesetzlicher Umsatzsteuer fällig (entspricht Mindesthonorar). Dieser Vorschuss deckt das kleinste Projekt schon ab. Der Konzeptionierung und Umsetzung geht immer eine Kosten-Nutzen-Analyse voran.

Meine Honorare werden in der Regel durch Ihre Steuerersparnisse gegenfinanziert. Der Return on Investment liegt zwischen 1/2 Jahr bis max. 2 Jahre.

Je nach Projekt können noch weitere Kosten für das Amtsgericht, den Notar und einen Experten für Gesellschaftsrecht anfallen.

Kann ich mit meinem eigenen Anwalt/Notar zusammenarbeiten?

Selbstverständlich können wir mit Ihren gewohnten Partnern zusammenarbeiten. Sollten Sie Experten benötigen, haben wir ein gutes Netzwerk an Gesellschaftsrechtsexperten und Notariaten.

Muss ich das gesamte Mandat auf die Thomas Breit Steuerberatung übertragen?

Nein, wir arbeiten ausschließlich projektbezogen. Aufgrund unserer hohen Spezialisierung bieten wir keine Finanz- und Lohnbuchhaltung an. In manchen Fällen ist es jedoch sinnvoll, dass wir Ihre Jahresabschlüsse inkl. Steuererklärungen für die Jahre rund um die Umgestaltung übernehmen. Danach überführen wir diese Aufgaben wieder auf Ihren Steuerberater und weisen ihn dabei auch auf Besonderheiten hin.

Gab es jemals eine Falschberatung?

Nein, die gab es nicht. In 23 Jahren, 3.500 Fällen – kein Schaden.

Wie lange dauert eine Konzeptionierung?

Je nach Projekt kann die Konzeptionierung zwischen drei und 18 Monaten in Anspruch nehmen. In seltenen Fällen kann sich die Umsetzung jedoch über einen Zeitraum von drei Jahren erstrecken.

Beantworten Sie auch meine übrigen steuerlichen Fragen?

Ja und nein. Wir sind grundsätzlich in der Lage, alle Fragen im Steuerrecht zu beantworten. Allerdings handelt es sich bei vielen dieser Fragen um Themen, die jeder andere Steuerberater mit niedrigeren Stundensätzen ebenso gut beantworten könnte. Daher empfehlen wir Ihnen, für solche Fragen Ihren bisherigen Steuerberater beizubehalten.

Warum können andere Steuerberater das nicht?

Meine Expertise erstreckt sich auf sämtliche Rechtsgebiete des Zivilrechts, wie z.B.: Privatrecht, Gesellschaftsrecht, Handelsrecht, internationales Steuerrecht, Erbrecht und viele mehr. In gewisser Weise kann man das mit einem Allgemeinmediziner vergleichen, der zwar das Herz kennt, aber nicht in der Lage ist, eine Herz-OP durchzuführen. Ich hingegen bin der Kardiologe unter den Steuerberatern und spezialisiert auf eine umfassende Beratung, die über das reine Steuerrecht hinausgeht.