Steuerberater für Unternehmensverkauf: Steuerbelastung auf 1,5% senken

- Unternehmen verkaufen und 1,5% Steuern & weniger zahlen

- Steuerliche Risiken durch rechtssicheres Konzept verhindern

- Hohen Verkaufsgewinn erzielen bei minimaler steuerlicher Belastung – mit oder ohne 7-jähriger Sperrfrist

Thomas Breit

- Experte für Steueroptimierung

- Erfahrung aus 3.500 Mandanten

- Steuerberater seit 2006

Unsere Leistungen als Steuerberater für Unternehmensverkäufe

Gesamtsteuerbelastung auf bis zu 1,5% reduzieren

Wir schaffen es, Ihre Gesamtsteuerbelastung bei Unternehmensverkäufen auf nur 1,5 % zu reduzieren.

Hohe Rechtssicherheit

Durch Einholung einer schriftlichen und rechtsverbindlichen Auskunft vom Finanzamt – auf Wunsch oder auf Empfehlung – können Sie sicher sein, dass unsere Lösungen rechtssicher sind.

Internationale Beratung

Angenommen, Sie planen den Verkauf Ihres Unternehmens, das Geschäftsbereiche in mehreren Ländern umfasst. Bei einem solchen grenzüberschreitenden Verkauf treten zahlreiche steuerliche Herausforderungen auf, die eine fundierte internationale Steuerberatung erfordern.

Maximierung der Verkaufserlöse bei hohen Verkaufspreisen

Wenn der Verkaufspreis Ihres Unternehmens im Bereich des 8- bis 12-fachen des Jahresüberschusses liegt, kann Ihnen ein durchdachtes Steuerkonzept massive Steuerersparnisse bringen.

Unser Ziel ist es, Ihre steuerliche Belastung in Einklang mit dem hohen Verkaufspreis zu bringen, um Ihnen eine maximale Rendite zu ermöglichen.

Diese Leistungen bieten wir nicht an

Keine Beantwortung einzelner Fragen

Bitte beachten Sie, dass wir keine Einzelfragen zum Unternehmensverkauf beantworten können. Unsere Dienstleistungen konzentrieren sich auf eine umfassende Beratung und Begleitung während des gesamten Verkaufsprozesses.

Auftragsvolumen unter 20.000 Euro

Unsere Stundensätze berücksichtigen den Aufwand und die Expertise, die für eine umfassende Steuerberatung bei Unternehmensverkäufen erforderlich sind. Bei einem Auftragsvolumen unter 20.000 Euro ist der Mehrwert, den wir für Sie erreichen, im Verhältnis zu unseren Stundensätzen in den meisten Fällen nicht für Sie rentabel.

Wie profitieren Sie von unseren Leistungen als Steuerberater für Unternehmensverkäufe

Steuern spielen eine entscheidende Rolle bei der Gestaltung und dem Verkauf von Unternehmen. Es ist wichtig, die steuerlichen Aspekte im Voraus zu prüfen und zu berücksichtigen.

Bei einem Unternehmensverkauf sollte nicht nur die eigene steuerliche Situation betrachtet werden, sondern das Gesamtkonstrukt steuerlich optimiert werden, um den Verkaufsprozess zu erleichtern oder sogar erst möglich zu machen. Im Rahmen unserer Projektbetreuung entwickeln wir gerne individuelle Steuerkonzepte, die all diese Punkte abdecken.

Fundierte Unternehmensbewertung

Den Wert Ihres Unternehmens zu kennen, stellt sicher, dass der Verkauf nicht unter Wert stattfindet. Dank unserer jahrelangen Erfahrung können wir eine präzise und gründliche Bewertung des Unternehmens durchführen. Dadurch erhalten unsere Mandanten die Gewissheit, dass sie den angemessenen Verkaufspreis erzielen und somit den maximalen Nutzen aus ihrem Unternehmensverkauf ziehen.

Rechtssicherheit

Unsere Steuerberatungskanzlei holt für Sie auf Wunsch oder auf Empfehlung eine rechtsverbindliche Auskunft bei Finanzamt ein, um sicherzustellen, dass alle steuerlichen Vorschriften und Gesetze eingehalten werden. So stellen wir sicher, dass Ihre Transaktion rechtssicher durchgeführt wird und potenzielle Risiken oder Konflikte vermieden werden.

Erfahrung

Mit 23-jähriger Erfahrung im Bereich der Steuerberatung für Unternehmensverkäufe können Sie auf fundierte Expertise und bewährte Strategien vertrauen. Wir haben zahlreiche erfolgreiche Transaktionen begleitet und verfügen über das erforderliche Know-how, um Sie durch den gesamten Verkaufsprozess zu führen.

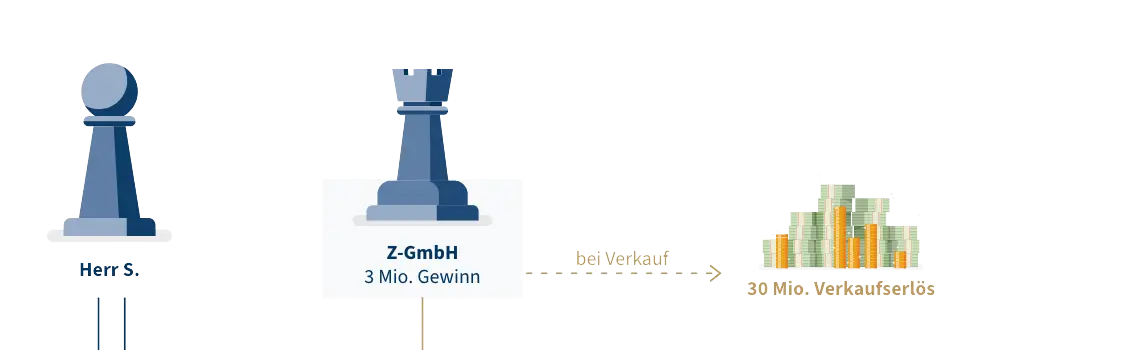

Steuerberater für Unternehmensverkauf: Erfolgsbeispiel aus der Praxis

Ausgangssituation

Herr S. will Vorkehrungen treffen seine Z-GmbH zu verkaufen. Diese erwirtschaftet aktuell 3 Millionen Euro Gewinn pro Jahr, wodurch ein Verkaufserlös von ca. 30 Millionen Euro anzunehmen war.

Was wurde getan?

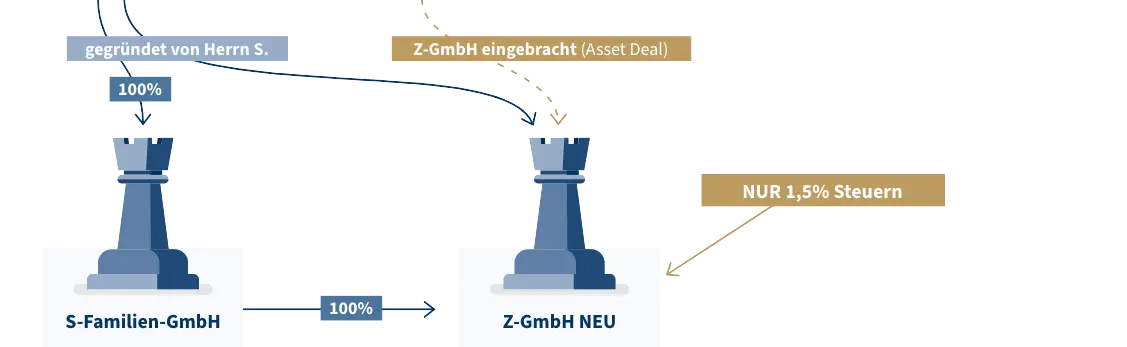

Um beim künftigen Verkauf möglichst wenig Steuerbelastung für Herrn S. auszulösen, wurde eine doppelstöckige GmbH-Struktur eingerichtet (Holding mit Mutter-Tochter-Konstrukt).

Herr S. errichtete eine S-Familien-GmbH, die 100% der Anteile an der erfolgreichen Z-GmbH hält.

Durch eine gesellschaftsrechtliche und umwandlungsrechtliche Gestaltung wurde eine Konstruktion geschaffen, die es ermöglichte, die Z-GmbH ohne 7-jährige Sperrfrist zu verkaufen. Für die S-Familien-GmbH wären im Fall des Verkaufs nur noch 1,5% an Steuern zu zahlen. Die S-Familien-GmbH verbleibt danach zu 100% im Besitz von Herrn S.

Gleichzeitig wurde für den Käufer ein zusätzliches Abschreibungspotenzial in Höhe des Firmenwerts geschaffen, welches zu 30% den Verkaufspreis erhöht hat (sogenanntes Tax Shield).

Was soll erreicht werden?

- Ziel ist es, diesen Verkauf möglichst steuerschonend für Herrn S. vorzubereiten.

Diese Struktur hat folgende Vorteile

Keine Besteuerung auf privater Ebene

Verkauf mit Steuerbelastung von 1,5%

Erhöhung des Verkaufspreises

Häufige Fragen zum Angebot der Thomas Breit Steuerberatung

Was kostet die Beratung?

Meine Beratung wird nach Zeit vergütet (Thomas Breit: 580 Euro netto/Stunde, Mitarbeiter: 380 Euro netto/Stunde). Die Gesamtkosten sind vom Aufwand her davon abhängig, welches Konzept sich aus der Analyse und Ihren Zielsetzungen ergibt. Bei Auftragserteilung wird ein Vorschuss von 20.000 Euro zzgl. gesetzlicher Umsatzsteuer fällig (entspricht Mindesthonorar). Dieser Vorschuss deckt das kleinste Projekt schon ab. Der Konzeptionierung und Umsetzung geht immer eine Kosten-Nutzen-Analyse voran.

Meine Honorare werden in der Regel durch Ihre Steuerersparnisse gegenfinanziert. Der Return on Investment liegt zwischen 1/2 Jahr bis max. 2 Jahre.

Je nach Projekt können noch weitere Kosten für das Amtsgericht, den Notar und einen Experten für Gesellschaftsrecht anfallen.

Kann ich mit meinem eigenen Anwalt/Notar zusammenarbeiten?

Selbstverständlich können wir mit Ihren gewohnten Partnern zusammenarbeiten. Sollten Sie Experten benötigen, haben wir ein gutes Netzwerk an Gesellschaftsrechtsexperten und Notariaten.

Muss ich das gesamte Mandat auf die Thomas Breit Steuerberatung übertragen?

Nein, wir arbeiten ausschließlich projektbezogen. Aufgrund unserer hohen Spezialisierung bieten wir keine Finanz- und Lohnbuchhaltung an. In manchen Fällen ist es jedoch sinnvoll, dass wir Ihre Jahresabschlüsse inkl. Steuererklärungen für die Jahre rund um die Umgestaltung übernehmen. Danach überführen wir diese Aufgaben wieder auf Ihren Steuerberater und weisen ihn dabei auch auf Besonderheiten hin.

Gab es jemals eine Falschberatung?

Nein, die gab es nicht. In 23 Jahren, 3.500 Fällen – kein Schaden.

Wie lange dauert eine Konzeptionierung?

Je nach Projekt kann die Konzeptionierung zwischen drei und 18 Monaten in Anspruch nehmen. In seltenen Fällen kann sich die Umsetzung jedoch über einen Zeitraum von drei Jahren erstrecken.

Beantworten Sie auch meine übrigen steuerlichen Fragen?

Ja und nein. Wir sind grundsätzlich in der Lage, alle Fragen im Steuerrecht zu beantworten. Allerdings handelt es sich bei vielen dieser Fragen um Themen, die jeder andere Steuerberater mit niedrigeren Stundensätzen ebenso gut beantworten könnte. Daher empfehlen wir Ihnen, für solche Fragen Ihren bisherigen Steuerberater beizubehalten.

Warum können andere Steuerberater das nicht?

Meine Expertise erstreckt sich auf sämtliche Rechtsgebiete des Zivilrechts, wie z.B.: Privatrecht, Gesellschaftsrecht, Handelsrecht, internationales Steuerrecht, Erbrecht und viele mehr. In gewisser Weise kann man das mit einem Allgemeinmediziner vergleichen, der zwar das Herz kennt, aber nicht in der Lage ist, eine Herz-OP durchzuführen. Ich hingegen bin der Kardiologe unter den Steuerberatern und spezialisiert auf eine umfassende Beratung, die über das reine Steuerrecht hinausgeht.