Unternehmensnachfolge Beratung: Strategie für effektive Nachfolgeregelung

- Steuerliche Fallstricke vermeiden & Fortbestand Ihres Unternehmens sichern

- Steuersituation optimieren & 1,5% Steuern und weniger zahlen

- Frühzeitige Nachfolgeplanung sorgt für erhebliche Erbschaftsteuereinsparungen – bis zu 100% Ersparnis an Erbschaftsteuer

Thomas Breit

- Experte für Steueroptimierung

- Erfahrung aus 3.500 Mandanten

- Steuerberater seit 2006

Unsere Leistungen bei der Beratung Ihrer Unternehmensnachfolge

Steuerbelastung bei Verkauf auf 1,5% und weniger senken

Dank unserer Konzepte wird ein etwaiger Verkauf Ihres Unternehmens mit bemerkenswert niedrigen Steuern von lediglich 1,5% und weniger belastet, wodurch Sie, Ihre Familie und Nachfolger zigtausende Euro sparen können.

Optimale Wahl der Rechtsform für Ihre Nachfolge

Im Bereich des Gesellschaftsrechts gibt es über 30 unterschiedlichen Rechtsformen, die bei der Regelung Ihrer Unternehmensnachfolge in Betracht gezogen werden können. Eine sorgfältige Abwägung der verschiedenen Optionen ermöglicht es uns, eine Strategie zu entwickeln, die Ihre Interessen bestmöglich berücksichtigt.

Sonderrechtsnachfolge nach Gesellschaftsrecht

Im Rahmen unserer Nachfolgeberatung für Unternehmen bieten wir Ihnen spezialisierte Unterstützung bei der Sonderrechtsnachfolge nach dem Gesellschaftsrecht. Dies umfasst die präzise rechtliche Gestaltung und Umsetzung von Nachfolgeregelungen, die über die herkömmlichen Regelungen des Erbrechts hinausgehen.

Diese Leistungen bieten wir nicht an

Beantwortung von Einzelfragen hinsichtlich Ihrer Nachfolge

Als Experten sind wir in der Lage, alle steuerlichen Fragen, die Ihre Nachfolge betreffen, zu beantworten. Allerdings würden wir Ihnen empfehlen für einfache Fragen des Steuerrechts einen Steuerberater mit niedrigerem Stundensatz zu wählen.

Keine Betreuung von Unternehmen mit geringen Gewinnen oder Immobilienvermögen unter bestimmten Grenzen

Unsere Arbeitsweise ist nicht auf

– Unternehmen mit einem Gewinn von weniger als 500.000 Euro

– Personen einem Bruttojahresgehalt von weniger als 1 Mio. Euro

– Personen/Unternehmen mit einem Immobilienvermögen unter 10 Millionen Euro

ausgerichtet. Unser spezialisiertes Leistungsangebot konzentriert sich auf Unternehmen und Personen mit umfangreicheren finanziellen Strukturen und spezifischen Anforderungen.

Wie profitieren Sie von unseren Leistungen bei der Beratung Ihrer Unternehmensnachfolge

Unsere Unternehmensnachfolgeberatung konzentriert sich darauf, Unternehmen bei der Entwicklung einer fundierten und gut durchdachten Strategie für eine nahtlose Übergabe zu unterstützen. Unser Ziel ist es, Ihnen die notwendige Unterstützung und Fachkompetenz zu bieten, um den Übergangsprozess erfolgreich zu bewältigen.

Keine x-beliebigen Lösungen

Unabhängig von der Rechtsform Ihres Unternehmens, sei es eine AG, eine GmbH oder eine andere Rechtsform, können Sie auf unsere Expertise vertrauen, ein rechtssicheres und individuelles Konzept zur Steueroptimierung zu entwickeln. Wir gehen dabei auf Ihre spezifische Unternehmenslage ein und setzen nicht auf x-beliebige Lösungen.

Keine dubiosen Steueroasen im Ausland

Wir legen großen Wert auf Transparenz und Nachhaltigkeit in der Steuergestaltung und Steuerplanung. Daher setzen wir ausschließlich auf deutsche und europäische Rechtsformen und meiden jegliche dubiosen Steueroasen im Ausland. Indem wir uns auf verlässliche und rechtssichere Strukturen konzentrieren, stellen wir sicher, dass Ihre steuerlichen Angelegenheiten auf soliden Grundlagen basieren.

Volle Kosten- und Preistransparenz

Bei uns erhalten Sie eine klare und transparente Aufstellung unserer Kosten für die angebotenen Dienstleistungen. Unsere Honorare sind fair und transparent, und es gibt keine versteckten Gebühren.

Beratung Ihrer Unternehmensnachfolge: Erfolgsbeispiel aus der Praxis

Ausgangssituation

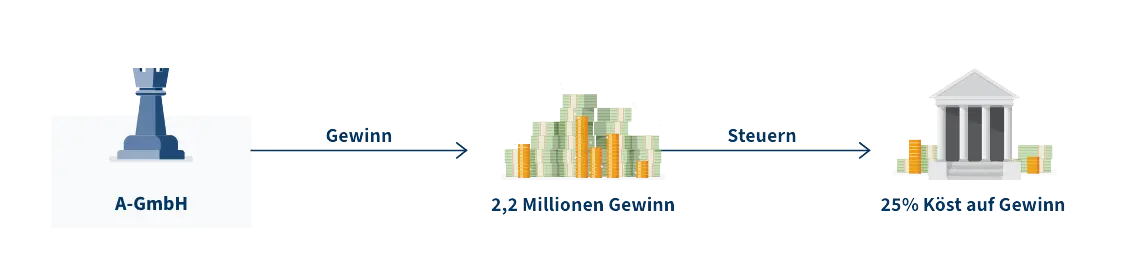

Die A-GmbH erzielte einen Gewinn von 2,2 Millionen Euro.

Was wurde getan?

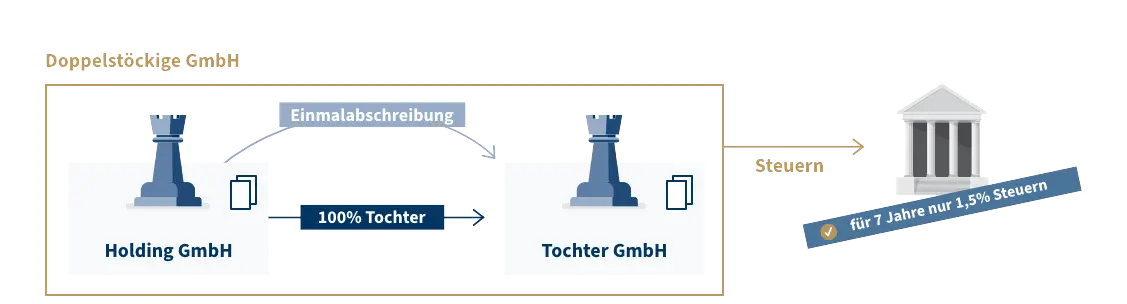

Die Lösung bestand darin, eine doppelstöckige GmbH-Struktur zu schaffen. Dies wurde durch die “Kopie” des Unternehmens auf eine Holding-GmbH und eine Tochter-GmbH erreicht. Anschließend erfolgte die Umwandlung des selbst geschaffenen Firmenwerts in eine Einmalabschreibung.

Was soll erreicht werden?

Das Hauptanliegen der beiden Geschäftsführer bestand darin, die bestehende hohe Steuerbelastung zu reduzieren.

Diese Struktur hat folgende Vorteile

Effektiver Steuersatz von 1,5%

Keine hohe Einmalbesteuerung

Steuerersparnis in Millionenhöhe

Häufige Fragen zum Angebot der Thomas Breit Steuerberatung

Was kostet die Beratung?

Meine Beratung wird nach Zeit vergütet (Thomas Breit: 580 Euro netto/Stunde, Mitarbeiter: 380 Euro netto/Stunde). Die Gesamtkosten sind vom Aufwand her davon abhängig, welches Konzept sich aus der Analyse und Ihren Zielsetzungen ergibt. Bei Auftragserteilung wird ein Vorschuss von 20.000 Euro zzgl. gesetzlicher Umsatzsteuer fällig (entspricht Mindesthonorar). Dieser Vorschuss deckt das kleinste Projekt schon ab. Der Konzeptionierung und Umsetzung geht immer eine Kosten-Nutzen-Analyse voran.

Meine Honorare werden in der Regel durch Ihre Steuerersparnisse gegenfinanziert. Der Return on Investment liegt zwischen 1/2 Jahr bis max. 2 Jahre.

Je nach Projekt können noch weitere Kosten für das Amtsgericht, den Notar und einen Experten für Gesellschaftsrecht anfallen.

Kann ich mit meinem eigenen Anwalt/Notar zusammenarbeiten?

Selbstverständlich können wir mit Ihren gewohnten Partnern zusammenarbeiten. Sollten Sie Experten benötigen, haben wir ein gutes Netzwerk an Gesellschaftsrechtsexperten und Notariaten.

Muss ich das gesamte Mandat auf die Thomas Breit Steuerberatung übertragen?

Nein, wir arbeiten ausschließlich projektbezogen. Aufgrund unserer hohen Spezialisierung bieten wir keine Finanz- und Lohnbuchhaltung an. In manchen Fällen ist es jedoch sinnvoll, dass wir Ihre Jahresabschlüsse inkl. Steuererklärungen für die Jahre rund um die Umgestaltung übernehmen. Danach überführen wir diese Aufgaben wieder auf Ihren Steuerberater und weisen ihn dabei auch auf Besonderheiten hin.

Gab es jemals eine Falschberatung?

Nein, die gab es nicht. In 23 Jahren, 3.500 Fällen – kein Schaden.

Wie lange dauert eine Konzeptionierung?

Je nach Projekt kann die Konzeptionierung zwischen drei und 18 Monaten in Anspruch nehmen. In seltenen Fällen kann sich die Umsetzung jedoch über einen Zeitraum von drei Jahren erstrecken.

Beantworten Sie auch meine übrigen steuerlichen Fragen?

Ja und nein. Wir sind grundsätzlich in der Lage, alle Fragen im Steuerrecht zu beantworten. Allerdings handelt es sich bei vielen dieser Fragen um Themen, die jeder andere Steuerberater mit niedrigeren Stundensätzen ebenso gut beantworten könnte. Daher empfehlen wir Ihnen, für solche Fragen Ihren bisherigen Steuerberater beizubehalten.

Warum können andere Steuerberater das nicht?

Meine Expertise erstreckt sich auf sämtliche Rechtsgebiete des Zivilrechts, wie z.B.: Privatrecht, Gesellschaftsrecht, Handelsrecht, internationales Steuerrecht, Erbrecht und viele mehr. In gewisser Weise kann man das mit einem Allgemeinmediziner vergleichen, der zwar das Herz kennt, aber nicht in der Lage ist, eine Herz-OP durchzuführen. Ich hingegen bin der Kardiologe unter den Steuerberatern und spezialisiert auf eine umfassende Beratung, die über das reine Steuerrecht hinausgeht.