Sie sind Unternehmer und möchten mit dem Kauf einer GmbH neue Märkte erschließen? Haben Sie bereits von den Begriffen Share Deal und Asset Deal im Zusammenhang mit dem Kauf einer GmbH gehört, sind sich jedoch nicht ganz sicher, was diese genau bedeuten?

In dieser Situation befinden sich viel Unternehmer. Oft hegen sie den Wunsch, eine andere Firma zu übernehmen, jedoch fehlt ihnen die Erfahrung und das Wissen darüber, worauf sie bei diesem komplexen Kaufprozess achten sollten.

Als Steuerberater mit langjähriger Erfahrung habe ich bereits zahlreiche Unternehmer wie Sie in genau dieser Situation beraten. Während dieser Beratungen stellen sich bestimmte Fragen immer wieder, und auch Fragen zu Share Deals und Asset Deals sind häufige Gesprächsthemen.

In diesem Beitrag habe ich genau diese häufig gestellten Fragen zusammengetragen und als Grundlage verwendet, um Ihnen einen umfassenden Einblick in dieses Thema zu bieten.

Dieser Beitrag wurde am 23.08.23 aktualisiert.

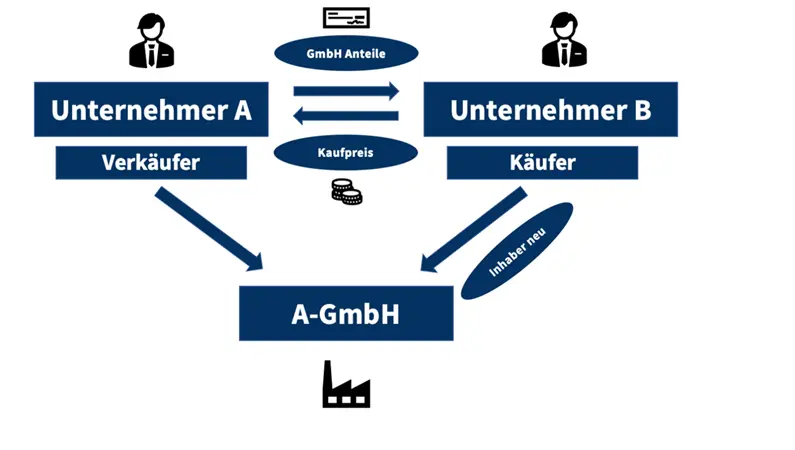

Asset Deal vs. Share Deal: Was ist ein Share Deal beim GmbH Kauf?

Beim Share Deal, auch als Anteilskauf bezeichnet, erwerben Sie die Anteile eines Unternehmens, was Ihnen die Kontrolle über dieses Unternehmen verschafft. Diese Form der Übernahme zeichnet sich dadurch aus, dass sie in der Regel keine unmittelbaren Auswirkungen auf bestehende Geschäftsbeziehungen wie Lieferanten- oder Kreditverträge hat. Diese Verträge bleiben in der Regel gültig und laufen ohne Unterbrechung weiter.

Doch hier ist Vorsicht geboten: Mit dem Erwerb der Anteile übernehmen Sie automatisch sämtliche Rechte und Verpflichtungen des Vorbesitzers. Das bedeutet, dass Sie ab dem Zeitpunkt der Übernahme für alle Geschäftsvorfälle haften, einschließlich eventueller Altlasten, die vor Ihrer Übernahme entstanden sind.

Besonders wichtig ist hierbei zu beachten, dass diese Haftung nicht nur in die Zukunft, sondern auch rückwirkend wirkt. Somit können Sie als neuer Inhaber sogar für Straftaten oder rechtliche Verstöße zur Verantwortung gezogen werden können, die vor Ihrer Anteilsübernahme begangen wurden.

In welcher Situation macht ein Share Deal beim GmbH Kauf Sinn?

Betrachtet man den Verwaltungsaufwand, gestaltet sich ein Share Deal in der Regel sowohl für den Käufer als auch für den Verkäufer unkomplizierter.

Bei einem Share Deal wird das Unternehmen quasi in seiner Gesamtheit übertragen, was den Vorteil hat, dass keine separaten Rechnungen für die einzelnen Vermögenswerte ausgestellt werden müssen. Darüber hinaus entfallen die Notwendigkeit von Umsatzsteuerkorrekturen oder zusätzlichen Buchungsaufwänden.

Besonders attraktiv ist der Share Deal daher für Sie, wenn Sie den Verwaltungsaufwand bei der Übernahme auf ein Minimum beschränken möchten. Zusätzlich müssen Sie sich nicht darum kümmern, Verträge anzupassen oder neu auszuhandeln.

Share Deal beim GmbH Kauf: Vor- und Nacheile im Überblick

Vorteile eines Share Deals:

- Kontinuität: Die bestehenden Geschäftsbeziehungen des Unternehmens bleiben in der Regel unverändert. Kunden, Lieferanten und Mitarbeiter werden meist nicht durch die Transaktion beeinflusst.

- Einfachheit: Share Deals sind in der Regel einfacher durchzuführen als Asset Deals, da das gesamte Unternehmen im Ganzen übernommen wird. Es gibt keine Notwendigkeit, Einzelvermögenswerte zu bewerten und zu übertragen.

- Keine Umsatzsteuerkorrekturen: In einem Share Deal entfallen in der Regel Umsatzsteuerkorrekturen, da das Unternehmen in seiner bestehenden Form weitergeführt wird.

- Vermeidung von Vertragsanpassungen: Laufende Verträge und Vereinbarungen müssen normalerweise nicht angepasst oder neu verhandelt werden.

Nachteile eines Share Deals:

- Haftung für Altlasten: Der Käufer übernimmt alle Verbindlichkeiten und Risiken des Unternehmens, einschließlich möglicher unbekannter Altlasten und rechtlicher Verpflichtungen.

- Begrenzte Auswahl der übernommenen Vermögenswerte: Da das gesamte Unternehmen übernommen wird, hat der Käufer keine Kontrolle über die Auswahl der übertragenen Vermögenswerte. Unnötige Vermögenswerte oder Verbindlichkeiten können den Kaufpreis erhöhen.

- Mangelnde Abschreibungsmöglichkeiten: Der Käufer kann Schwierigkeiten haben, bestimmte Vermögenswerte abzuschreiben, da sie zu einem Buchwert übernommen werden, der möglicherweise über dem Marktwert liegt.

Zusammengefasst bedeutet ein Share Deal beim Kauf einer GmbH, dass Sie eine zügige und unkomplizierte Übernahme erwarten können, während die bestehenden Geschäftsbeziehungen des erworbenen Unternehmens Regel nahtlos fortgesetzt werden. Seien Sie sich aber des Risikos bewusst, dass Sie ab dem Zeitpunkt der Übernahme die volle rechtliche Verantwortung für das Unternehmen tragen.

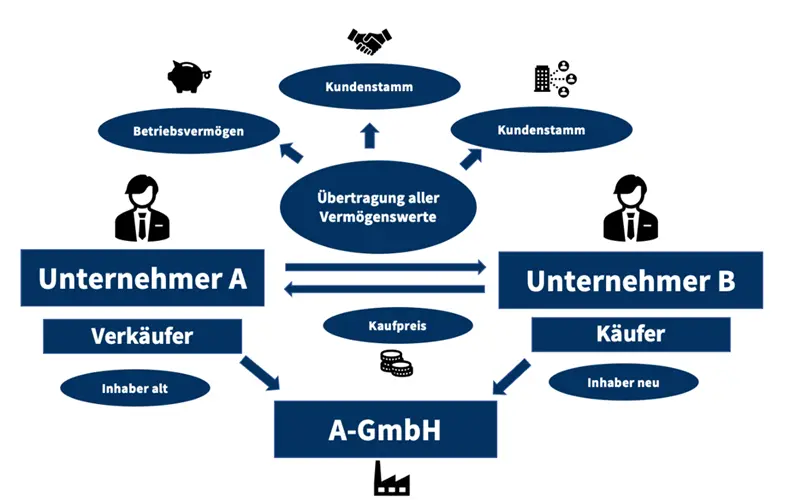

Asset Deal vs. Share Deal: Was ist ein Asset Deal beim GmbH Kauf?

Im Unterschied zu einem Share Deal erfolgt beim Asset Deal, auch als Wirtschaftsgüter-Kauf bezeichnet, kein Erwerb von Unternehmensanteilen, sondern von einzelnen Vermögensgegenständen des Unternehmens. Diese Vermögensgegenstände können bestimmte Maschinen, Gebäude, Fahrzeuge oder sogar komplette Standorte umfassen.

Ein wesentlicher Vorteil eines Asset Deals besteht darin, dass Ihre Haftung als Unternehmer auf den Wert der erworbenen Vermögensgegenstände begrenzt ist. Das bedeutet, dass Sie für Verbindlichkeiten oder Risiken, die das Unternehmen hat, nicht haften, da diese beim Verkäufer verbleiben.

In welcher Situation macht ein Asset Deal beim GmbH Kauf Sinn?

Da Sie bei einem Asset Deal genau festlegen können, welche Vermögensgegenstände der GmbH Sie kaufen, bietet Ihnen ein Asset Deal mehr Kontrollmöglichkeiten als ein Share Deal.

Sie müssen das Unternehmen nicht als Ganzes kaufen, sondern können bestimmte Vermögenswerte, Standorte oder Sparten übernehmen.

Dennoch ist anzumerken, dass dieser Vorteil in bestimmten Situationen auch Herausforderungen mit sich bringen kann. Die Notwendigkeit, eine große Anzahl von Vermögenswerten vor dem Kauf zu begutachten und zu bewerten, kann für Sie einen erheblichen bürokratischen Aufwand bedeuten. Gleichzeitig reduzieren Sie aber durch diese genaue Analyse das Risiko eines Fehlkaufs.

Wenn Sie beabsichtigen, die Arbeitsverträge der bestehenden Mitarbeiter zu übernehmen, erfordert dies ebenfalls eine genaue Prüfung dieser Verträge.

Asset Deal beim GmbH Kauf: Vor- und Nacheile im Überblick

Vorteile eines Asset Deals

- Selektiver Vermögenserwerb: Sie können gezielt auswählen, welche Vermögenswerte und Verbindlichkeiten Sie übernehmen möchten, wodurch Sie mehr Kontrolle über den Kaufprozess haben.

- Risikoreduktion: Da Sie Vermögenswerte und Verbindlichkeiten individuell prüfen können, minimieren Sie das Risiko, unentdeckte Altlasten zu übernehmen.

- Steuerliche Abschreibungen: Sie haben die Möglichkeit, die erworbenen Vermögenswerte gemäß den steuerlichen Vorschriften abzuschreiben, was Ihnen erhebliche Steuervorteile bietet.

- Flexibilität: Sie können bestimmte Standorte, Geschäftsbereiche oder Vermögenswerte übernehmen, ohne das gesamte Unternehmen zu erwerben, was Ihnen strategische Flexibilität ermöglicht.

Nachteile eines Asset Deals

- Mehr Aufwand: Ein Asset Deal erfordert in der Regel mehr Zeit und Ressourcen für die Bewertung und den Erwerb von Vermögenswerten sowie die Anpassung von Verträgen.

- Vertragsneuverhandlungen: Bestehende Verträge mit Kunden, Lieferanten und Mitarbeitern müssen in der Regel neu verhandelt werden.

Kurz zusammengefasst bedeutet ein Asset Deal beim GmbH Kauf für Sie: Mehr Kontrollmöglichkeiten, da Sie die zu kaufenden Vermögensgegenstände selbst bestimmen können. Gleichzeitig ist aber ihr Verwaltungsaufwand höher, da Sie alle Gegenstände genau prüfen müssen.

Share-Deal vs. Asset Deal: Ein Asset Deal bietet beim GmbH Kauf meistens mehr Vorteile

In der Regel rate ich meinen Mandanten zu einem Asset Deal beim GmbH Kauf. Warum ein Asset Deal meistens besser als ein Share Deal ist, hat betriebswirtschaftliche Hintergründe: Während Sie den Kaufpreis beim Share Deal nicht für steuerliche Begünstigungen verwenden können, ist das beim Asset Deal sehr wohl der Fall.

Sobald der Kaufpreis beim Asset Deal nämlich den Buchwert der gekauften Vermögensgegenstände übersteigt, spricht man bei der Differenz vom sogenannten Firmenwert. Diesen Firmenwert können Sie dann nach dem Kauf auf 15 Jahre verteilt abschreiben.

Je nachdem wie hoch dieser Firmenwert in Ihrem Fall ist, können Sie so Zehntausende Euro an Steuern sparen.

Alle Infos rund um Share Deal vs Asset Deal beim GmbH Kauf im Video erklärt

Sie hätten gerne eine noch ausführlichere Erklärung zum Share bzw. Asset Deal oder möchten noch mehr generelle Infos zum GmbH-Kauf?

Dann empfehle ich Ihnen mein Video zum Thema. Klicken Sie einfach auf Play!

Fazit: Wählen Sie im besten Fall immer einen Asset Deal

Aufgrund der möglichen Abschreibung des Firmenwertes ist ein Asset Deal beim GmbH Kauf aus steuerlicher Sicht meistens die bessere Wahl. Dennoch kann es Situationen geben, in denen ein Share Deal für Sie die bessere Wahl ist.

Als grobe Orientierung gilt: Wenn Sie eine zügige Übernahme mit minimalem Verwaltungsaufwand anstreben, könnte ein Share Deal die passende Wahl für Sie sein. Es ist jedoch wichtig zu betonen, dass die optimale Lösung stark von den individuellen Umständen abhängt.

Letztendlich kann nur ein erfahrener und spezialisierter Steuerberater, der Ihre konkrete Situation kennt, die Frage beantworten, welche Übernahmevariante am besten zu Ihnen passt. Verallgemeinerungen in dieser Angelegenheit sind nicht angebracht und sollten vermieden werden, da sie keinen seriösen Beratungsansatz darstellen.

Sie haben weitere Fragen?

Wenn Sie noch mehr Fragen zum Unternehmenskauf und der damit verbundenen Frage, ob Asset oder Share Deal besser ist, haben, können Sie mich gerne kontaktieren.

Als langjähriger Steuerberater für Steuergestaltung und Steuerplanung kann ich Ihnen zeigen, worauf Sie konkret achten müssen und wie Sie bei Share oder Asset Deals beim Unternehmenskauf am besten vorgehen.

Für ein persönliches Gespräch können Sie mich jederzeit via Telefon (+49 40 443311), E-Mail (anfrage@steuerberatung-breit.de) oder meinem Kontaktformular (hier klicken!) erreichen.

Herzlichst,

Ihr Thomas Breit

Foto: © Lightfield Studio – stock.adobe.com