Bei der Tochtergesellschaft handelt es sich um ein Unternehmen, das einer anderen Gesellschaft (=Mutterunternehmen) untersteht. In der Praxis spricht man bei einer solchen Mutter-Tochter-Struktur auch häufig von einer Holding-Konstruktion.

Doch wann macht es für Unternehmer Sinn, eine Tochtergesellschaft zu gründen? Gibt es Besonderheiten, auf die Sie achten müssen? Profitieren Sie auch von steuerlichen Vorteilen?

Diese und weitere Fragen erkläre ich Ihnen leicht verständlich in diesem Beitrag.

Dieser Beitrag wurde am 06.06.23 aktualisiert.

Definition: Was ist eine Tochtergesellschaft?

Eine Tochtergesellschaft ist ein Unternehmen, dessen Anteile sich zu mehr als 50% im Besitz eines anderen Unternehmens (der sogenannten Muttergesellschaft) befinden. Normalerweise besitzt die Muttergesellschaft eine Mehrheitsbeteiligung an der Tochtergesellschaft, die zwischen 51 und 99 Prozent liegt. Wenn die Tochtergesellschaft jedoch zu 100 Prozent im Besitz eines anderen Unternehmens ist, wird sie als “hundertprozentige Tochtergesellschaft” bezeichnet.

Am besten erkläre ich Ihnen das Prinzip Mutter-Tochtergesellschaft anhand eines praktischen Beispiels:

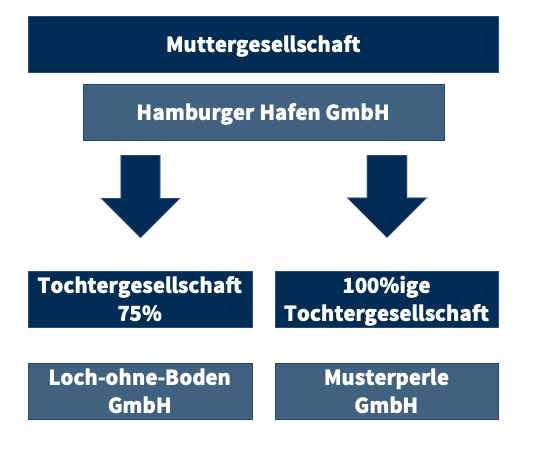

Angenommen Sie besitzen drei verschiedene Firmen: Die Hamburger Hafen GmbH, die Musterperle GmbH und die Loch-ohne-Boden GmbH.

Die Hamburger Hafen GmbH hält 100% der Anteile der Musterperle GmbH. An der Loch-ohne-Boden GmbH ist die Hamburger Hafen GmbH mit 75% beteiligt.

Die Hamburger Hafen GmbH ist somit die Muttergesellschaft beider Unternehmen.

Da die Anteile der Loch-ohne-Boden GmbH mehrheitlich (75%) von der Hamburger Hafen GmbH gehalten werden, handelt es sich hierbei um eine “normale” Tochtergesellschaft. Hingegen ist die Musterperle GmbH eine 100%ige Tochtergesellschaft, da sie sich zu 100% im Besitz der Hamburger Hafen GmbH befindet.

Abgrenzung zu Niederlassung und Betriebsstätte

Unterschied Tochtergesellschaft und Betriebsstätte

Eine Tochtergesellschaft ist ein rechtlich eigenständiges Unternehmen, das von einer Muttergesellschaft kontrolliert wird. Die Muttergesellschaft hält in der Regel die Mehrheit der Anteile an der Tochtergesellschaft und kann somit die Entscheidungen und Geschäfte der Tochtergesellschaft maßgeblich beeinflussen. Die Tochtergesellschaft kann in einem anderen Land oder derselben Rechtsordnung wie die Muttergesellschaft ansässig sein. Sie hat ihre eigene Geschäftsführung und operiert unabhängig von der Muttergesellschaft, obwohl diese über die Mehrheitsbeteiligung Einfluss nehmen kann.

Eine Betriebsstätte (auch Filiale genannt) hingegen ist kein eigenständiges Unternehmen, sondern ein Teil eines bereits bestehenden Unternehmens. Sie dient dazu, bestimmte geschäftliche Aktivitäten des Unternehmens. Eine Betriebsstätte ist eng mit dem Unternehmen verbunden und untersteht dessen Kontrolle und Leitung.

An einem Beispiel veranschaulicht:

Angenommen, die Bohnen GmbH hat ihren Hauptsitz in Hamburg und ist eine internationale Herstellerin von Kaffeebohnen. Um den Vertrieb und Kundenservice in Bayern zu verbessern, entscheidet sich die Bohnen GmbH, eine Betriebsstätte in München zu eröffnen.

Die Betriebsstätte der Bohnen GmbH in München dient als physischer Standort, um den Vertrieb von Kaffeebohnen zu unterstützen. Sie kann beispielsweise ein Büro, ein Lager oder eine Verkaufsstelle umfassen.

Die Betriebsstätte in München ist eng mit dem Hauptunternehmen in Hamburg verbunden und agiert unter dessen Kontrolle und Leitung. Alle Entscheidungen und Geschäftsaktivitäten der Betriebsstätte werden im Namen der Bohnen GmbH getroffen.

Unterschied Tochtergesellschaft und Niederlassung

Bezüglich der Tochtergesellschaft gilt oben genanntes.

Eine Niederlassung steht einerseits in Abhängigkeit vom Unternehmen, besitzt aber andererseits eine gewisse Selbstständigkeit. Sie fungiert als zusätzlicher dauerhafter Standort des Unternehmens. Die Niederlassung ist ein Teil des Unternehmens, hat jedoch keine eigene rechtliche Existenz und unterliegt dem Recht der Hauptniederlassung.

An einem Beispiel veranschaulicht:

Angenommen, die Wellenreiter-AG hat seinen Hauptsitz in Hamburg und ist ein führender Hersteller für Kreuzfahrtschiffe. Es beschließt, eine Niederlassung in New York zu eröffnen, um den amerikanischen Markt besser bedienen zu können.

Die Niederlassung in New York hat eine eigene Leitung, die Befugnis hat, Entscheidungen zu treffen, und sie führt eigenständig bestimmte Geschäfte durch, die das Unternehmen kennzeichnen. Sie verfügt über eine eigene Buchführung, kann ihre eigene Bilanzierung durchführen und hat ein separates Geschäftsvermögen.

Die Niederlassung in New York ist von der Wellenreiter AG in Deutschland abhängig, da sie ein integraler Bestandteil des Unternehmens ist. Obwohl die Zweigniederlassung in New York eine gewisse Selbstständigkeit aufweist, bezieht sie ihre Richtlinien, Vorgaben und Entscheidungen von der Hauptniederlassung in Hamburg. Die Wellenreiter AG in Deutschland definiert die strategische Ausrichtung und gibt die übergeordneten Unternehmensziele vor, die auch für die Zweigniederlassung in New York gelten.

Vor- und Nachteile der Gründung einer Tochtergesellschaft

Welche Vorteile hat eine Tochtergesellschaft?

Vorteil #1: Gewinne und Verluste mehrerer Gesellschaften können verrechnet werden

Tochtergesellschaften können mit der Muttergesellschaft als einheitlicher Steuerpflichtiger erscheinen. Dieser Zusammenschluss nennt sich Organschaft.

Dabei können Sie den Saldo (=Differenz) aller Gewinne und Verluste der Tochtergesellschaften gemeinsam besteuern lassen.

Dadurch nutzen Sie die Verluste mancher Gesellschaften für die Gewinne anderer Gesellschaften.

Hätten Sie keine Organschaft, dann müsste die Gewinn-Gesellschaft ungemildert Steuern auf ihren Gewinn bezahlen.

Parallel dazu würde man die Verluste bei der Verlust-Gesellschaft feststellen, die für die Gewinngesellschaft aber keine Steuerentlastung bedeutet. Diese Verluste können nur mit zukünftigen Gewinnen der Verlustgesellschaft verrechnet werden.

Die gemeinsame Verrechnung mit einem einfachen Beispiel erklärt:

Kehren wir zu den bereits oben erwähnten Firmen Hamburger Hafen GmbH (Mutter), Musterperle GmbH (Tochter) und Loch-ohne-Boden GmbH (Tochter) zurück.

Die Musterperle macht 800.000 Euro Gewinn.

Die Muster-Loch-ohne-Boden macht 500.000 Euro Verlust.

Wäre dies kein Konstrukt mit einer Mutter und zwei Tochtergesellschaften, so müsste die Musterperle auf die 800.000 Euro voll Steuern zahlen. Die Loch-ohne-Boden GmbH kann den Verlust jedoch nur mit eventuellen künftigen Gewinnen gegenrechnen.

Sie hätten also die Steuerlast aus den 800.000 Euro Gewinn voll zu tragen.

Wenn die beiden Firmen jedoch wie in unserem Fall einer gemeinsamen Muttergesellschaft untergeordnet sind, dann sieht die Steuerlast sofort anders aus. Gewinne und Verluste werden in der Organschaft zusammengerechnet. Das bedeutet:

Sie rechnen die Ergebnisse beider Firmen (800.000 € – 500.000 € = 300.000 €) gegeneinander auf. Die Organschaft muss somit nur Steuern für 300.000 € Gewinn an den Staat abführen.

Vorteil #2: Sie können Geschäftsbereiche oder betriebliche Risiken trennen

Die Gründung einer Tochtergesellschaft bietet sich an, wenn Sie unterschiedliche unternehmerische Risiken (z.B. Produktion, Beratung oder Gift- und Lebensmitteltransporte etc.) trennen wollen.

Auch für Mischkonzerne, die in ganz unterschiedlichen Geschäftsbereichen (z.B. Lebensmittel und Wellness) tätig sind, kann über eine Gründung nachgedacht werden. So können Sie die einzelnen Tätigkeitsfelder getrennt voneinander gestalten.

Vorteil #3: Verhinderung einer Zersplitterung durch Bündelung aller Unternehmen

Eine Holding eröffnet Ihnen die Möglichkeit mehrere Unternehmen unter einem gemeinsamen Schirm zu bündeln. Das hat nicht nur steuerliche Vorteile, sondern wirkt sich auch positiv auf die Unternehmensnachfolge im plötzlichen Todesfall aus.

Denn sind Ihre Unternehmen nicht gebündelt, können sie im Fall Ihres Todes willkürlich unter Ihren Erben aufgeteilt werden. Das ist gleichbedeutend mit einer Zersplitterung Ihrer Unternehmen.

Mit einer Holding können Sie genau das verhindern. Ihre Unternehmen befinden sich als Töchter in einer gemeinsamen Muttergesellschaft und es wird vermieden, dass die Unternehmen von verschiedenen Personen kontrolliert werden.

Wenn Sie plötzlich versterben und sich Ihre Unternehmen gebündelt in einer Holding befinden, werden einfach die Anteile an der Holding vererbt und die Unternehmen verbleiben unter einem gemeinsamen Schirm.

Welche Nachteile hat eine Tochtergesellschaft?

Nachteil #1: Risiko von Interessenskonflikten

Interessenkonflikte zwischen Mutter- und Tochtergesellschaften können auftreten, wenn die beiden Unternehmen unterschiedliche Ziele, Prioritäten etc. haben, die im Widerspruch zueinanderstehen.

Interessenkonflikte können beispielsweise auftreten, wenn es um den Wettbewerb zwischen Mutter- und Tochtergesellschaften geht. Wenn beide Unternehmen in derselben Branche tätig sind, können sie um Kunden, Marktanteile oder Ressourcen konkurrieren. Dies kann zu Konflikten führen, da die Muttergesellschaft möglicherweise versucht, ihre eigene Position zu stärken, während die Tochtergesellschaft darum kämpft, ihre eigene Unabhängigkeit und Wettbewerbsfähigkeit zu wahr.

Nachteil #2: Finanzierungsaufwand

Die Gründung einer Tochtergesellschaft erfordert in der Regel beträchtliche finanzielle Mittel, um den Aufbau der neuen Geschäftseinheit zu finanzieren. Dies beinhaltet Kosten wie die Registrierung der Gesellschaft, die Beschaffung von Büro- und Betriebsausstattung, die Anmietung oder den Kauf von Geschäftsräumen sowie die Einstellung und Schulung von Mitarbeitern. Diese finanziellen Investitionen können einen erheblichen Aufwand darstellen, bevor das Geschäft der Tochtergesellschaft rentabel wird und positive finanzielle Ergebnisse erzielt werden können.

Nachteil #3 Mutter-Tochter-Abhängigkeit

Rechtlich gesehen sind sowohl Mutter- als auch Tochtergesellschaft selbständige Unternehmen. Dennoch ist die Tochtergesellschaft vom Mutterkonzern wirtschaftlich abhängig.

Wie groß diese Abhängigkeit ist, hängt ganz davon ab, wie viel Einfluss das Mutterunternehmen ausübt. Sie sollten u.a. folgende Fragen klären:

- Wie viele Kapitalanteile des Tochterunternehmens besitzt die Muttergesellschaft?

- Inwieweit überwacht sie die Geschäftsaktivitäten der Tochtergesellschaft via Aufsichts-/Betriebsrat?

Der Nachteil der Abhängigkeit vom Mutterunternehmen bei einer Tochtergesellschaft bezieht sich darauf, dass die Tochtergesellschaft in hohem Maße von der finanziellen und operativen Unterstützung des Mutterunternehmens abhängig ist. Dies kann potenzielle Risiken und Nachteile mit sich bringen.

Wenn eine Tochtergesellschaft wirtschaftlich stark von ihrem Mutterunternehmen abhängt, bedeutet dies, dass die Tochtergesellschaft einen Großteil ihrer finanziellen Mittel, Ressourcen und Kundenbeziehungen vom Mutterunternehmen bezieht. Dies kann beispielsweise der Fall sein, wenn die Tochtergesellschaft stark von Aufträgen oder Kunden des Mutterunternehmens abhängt, das Mutterunternehmen die Hauptfinanzierungsquelle der Tochtergesellschaft ist oder das Mutterunternehmen ihr bestimmte Dienstleistungen oder Ressourcen bereitstellt.

Besteuerung von Tochtergesellschaften: Das müssen Sie beachten

Wenn Sie eine oder mehrere Tochtergesellschaften besitzen und den oben beschriebenen Vorteil der gemeinsamen Besteuerung nutzen möchten, müssen Sie 6 Punkte beachten.

- Beteiligung mit mehr als 50%: Die Beteiligung des Mutterunternehmens an der Tochtergesellschaft muss mehr als 50% betragen.

- Nur Kapitalgesellschaften: Das Gesetz sieht es vor, dass Tochtergesellschaften Kapitalgesellschaften (also GmbHs oder AGs) sein müssen.

- Keine stille Beteiligung: Das Mutterunternehmen darf keine stille Beteiligung an der Tochtergesellschaft haben.

- Verlagerung der Umsatzsteuerschuld: Die Schuld der Umsatzsteuer wird auf das Mutterunternehmen für alle Gesellschaften im Verbund „verlagert“.

- Bei Insolvenz Wegfall der organisatorischen Eingliederung: Wenn es zur Insolvenz kommt, ist die Tochtergesellschaft organisatorisch nicht mehr beim Mutterkonzern eingegliedert.

- Konsolidierte Bilanz: Sobald Sie eine Tochtergesellschaft gründen, erwarten Banken in der Regel eine konsolidierte Bilanz. Das heißt: Die Bilanz wird für einen Mutterkonzern aufgestellt und fasst die Bilanzen der einzelnen Tochtergesellschaften zusammen.

Aus diesen Gründen müssen Sie bei einer Mutter-Tochter-Konstruktion mit einem höheren steuerrechtlichen und administrativen Aufwand rechnen.

Beziehung zwischen Mutter- und Tochtergesellschaft: Diese 3 Modelle gibt es

Wie schon weiter oben erwähnt, hält diese Muttergesellschaft die Anteile an den Töchtern. Welche Rolle diese Gesellschaft einnimmt und ob die Mutter überhaupt operativ tätig ist, hängt vom Holding-Modell ab.

Die Hauptfunktion einer Holding besteht darin, die Kontrolle über ihre Tochtergesellschaften auszuüben, indem sie die Mehrheitsanteile oder die gesamten Anteile an diesen Unternehmen besitzt.

Grundsätzlich haben Sie folgende 3 Möglichkeiten:

Möglichkeit #1 – Finanzholding:

Bei dieser Form der Holding hat die Muttergesellschaft keinen Einfluss auf die Geschäfte der Tochter. Die Mutter nimmt lediglich ihre Rechte als Gesellschafterin wahr. Zusätzlich dazu ist die Mutter nicht selbst wirtschaftlich tätig.

Möglichkeit #2 – Führungsholding:

Hier bringt sich die Mutter aktiv in die Angelegenheiten der Töchter ein und diese werden von ihr wirtschaftseinheitlich geleitet. Auch hier betreibt die Mutter keine eigenen Geschäfte, sondern verwaltet nur die Anteile an den Töchtern.

Möglichkeit #3 – Operative Holding: Anders als bei den beiden anderen Formen betreibt die Mutter zusätzlich zur Verwaltung der Anteile an den Töchtern auch ein eigenes Geschäft.

Welche dieser drei Formen für Sie die Richtige ist, ist sehr individuell und kann pauschal nicht beantwortet werden.

Mit welchen zwei Fragen Sie der Entscheidung allerdings schon ein Stück näherkommen können, erkläre ich Ihnen in einem eigenen detaillierten Blogbeitrag: Die Holding – Was ist das? Und was kann Sie?

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Fazit: Mutter- und Tochtergesellschaft als „Einheit“ bringt steuerlichen Vorteil

Mein Ziel mit diesem Beitrag war es, Ihnen aufzuzeigen, wann die Gründung von Tochtergesellschaften für Ihr Unternehmen sinnvoll sein kann.

Neben der Verteilung von Risiken und Trennung von unterschiedlichen Arbeitsbereichen kann die Gründung von Tochtergesellschaften vor allem eines bieten: einen steuerlichen Vorteil.

Werden Mutter- und Tochterunternehmen zu einer Organschaft zusammengefasst, treten sie als einheitlicher Steuerpflichtiger auf, wovon Sie als Unternehmer profitieren können.

Vor einer Gründung sollten Sie sich dennoch gut beraten lassen. Denn in der Gründung von Tochtergesellschaften stecken so viele Möglichkeiten, aber auch erhebliche Gefahren (Stichwort: administrative Zusatzkosten). Nur wer sich auskennt, kann Risiken minimieren und Chancen erhöhen.

Haben Sie weiterführende Fragen zu diesem Thema bzw. zum übergeordneten Thema Unternehmensumwandlung, können Sie sich jederzeit an mich wenden. Sie können mich entweder via Telefon (+49 40 44 33 11), E-Mail (anfrage@steuerberatung-breit.de) oder Kontaktformular kontaktieren.

Herzlichst,

Ihr Thomas Breit

Foto: ©lightfield studios – fotolia.com © goodluz – stock.adobe.com