Wissen Sie, was eine verdeckte Gewinnausschüttung ist? Oder anders gefragt: Haben Sie persönlich schon Geld oder Leistungen von Ihrer GmbH erhalten, die eine fremde Person nicht erhalten hätte?

Wenn Sie auf die zweite Frage mit “Ja” geantwortet haben, dann könnten Sie sich bereits wegen einer verdeckten Gewinnausschüttung strafbar gemacht haben.

Unvorhergesehene Begünstigungen, wie zum Beispiel eine verdeckte Gewinnausschüttung, sind nämlich gesetzlich verboten und werden vom Finanzamt bestraft.

Für Gesellschafter wie auch Gesellschaften ist es daher wichtig, die nötigen Vorkehrungen zu treffen, um eine verdeckte Gewinnausschüttung zu vermeiden.

In diesem Beitrag werde ich Ihnen leicht verständlich erklären, was eine verdeckte Gewinnausschüttung ist (inkl. Beispiele) und wie Sie diese vermeiden können.

Dieser Beitrag wurde am 06. September 2023 vaktualisiert.

Verdeckte Gewinnausschüttung (kurz vGA) einfach erklärt

Die verdeckte Gewinnausschüttung (kurz: vGA) ist im Körperschaftssteuergesetz festgehalten und betrifft außernatürliche Ausschüttungen des Unternehmensgewinnes, die Gesellschaftern zukommen.

Kurz gesagt: Um eine vGA handelt es sich, wenn ein Gesellschafter auf Kosten der Firma Vorteile erhält (z.B. zu hohe Miets- oder Gehaltzahlungen), die eine fremde Person nicht bekommen würde (siehe § 8 Abs. 3 KStG).

In der Regel ist der Geschäftsführer für eine verdeckte Gewinnausschüttung verantwortlich. Konkret muss mindestens eines der folgenden 3 Kriterien erfüllt sein:

- Die Vermögensmehrung der Gesellschaft wird verhindert.

- Das Vermögen der Gesellschaft wird unrechtmäßig gemindert.

- Für die Zahlung bzw. Leistung liegt kein im Vorhinein geschlossener schriftlicher Vertrag vor.

Zugegeben: Für Sie klingt diese Definition vermutlich etwas abstrakt. Deshalb möchte ich Ihnen diese Regeln der vGa jetzt mit leicht verständlichen Praxisbeispielen erklären.

Verdeckte Gewinnausschüttung: Beispiele

Ein Großteil aller verdeckten Gewinnausschüttungen passiert ohne Wissen und Absicht des Gesellschafters bzw. der Gesellschaft. Viele Unternehmer wissen schlichtweg nicht, dass bestimmte Vereinbarungen verboten sind.

Um sicherzustellen, dass Sie nicht in diese Situation geraten, habe ich Beispiele für verdeckte Gewinnausschüttungen zusammengestellt, die die sechs häufigsten Fehler von Unternehmern verdeutlichen.

Verdeckte Gewinnausschüttung – Beispiel #1:

Überteuerte Übertragung von Vermögenswerten an Ihre Gesellschaft

Achtung: Bei der Übertragung von Vermögenswerten an Ihre GmbH sollte der Wert in etwa dem aktuellen Marktwert entsprechen. Andernfalls könnte der Gesetzgeber annehmen, dass Sie sich auf Kosten Ihrer GmbH ungerechtfertigte Vorteile verschaffen.

Mein Tipp: Um solche Transaktionen abzusichern, empfehle ich Ihnen, vorab ein Wertgutachten von einem qualifizierten Sachverständigen erstellen zu lassen. Dadurch sind Sie stets auf der sicheren Seite.

Verdeckte Gewinnausschüttung – Beispiel #2:

Überhöhte Vermietungskosten für ein Gebäude oder Lager an Ihre GmbH

Achten Sie bei der Vermietung von Räumlichkeiten an Ihre Gesellschaft besonders auf die Vertragsbedingungen. Hier gilt dasselbe Prinzip wie im vorherigen Beispiel: Die Mietkosten sollten dem aktuellen Marktniveau entsprechen, um eine verdeckte Gewinnausschüttung zu verhindern.

Verdeckte Gewinnausschüttung – Beispiel #3:

Privatausgaben über das GmbH-Konto abrechnen, ohne Rückerstattung

Die Verwendung des GmbH-Kontos für persönliche Ausgaben, die nicht zurückgezahlt werden, birgt Risiken. Zum Beispiel das Bezahlen von Lebensmittelkäufen mit der Firmenkarte statt der eigenen.

Um rechtliche Komplikationen zu vermeiden, sollten Sie stets persönliche Ausgaben von Ihrem eigenen Bankkonto begleichen. Dies mag zwar gelegentlich mehr Aufwand erfordern, erspart Ihnen jedoch langfristig erheblichen Ärger mit den Finanzbehörden.

Verdeckte Gewinnausschüttung – Beispiel #4:

Nachträgliche Auszahlung eines hohen Jahresgehalts

Es kommt häufig vor, dass zu Beginn des Geschäftsjahres ein niedriges Gehalt festgelegt wird, da der Erfolg des Geschäftsjahrs noch nicht absehbar ist.

Die Vorstellung, das Gehalt im Falle eines erfolgreichen Jahres nachträglich anzupassen, mag verlockend sein.

Dennoch rate ich Ihnen dringend davon ab. Es ist ratsam, von Anfang an ein realistisches Gehalt festzulegen, da eine nachträgliche Anpassung schnell als verdeckte Gewinnausschüttung ausgelegt werden kann.

Verdeckte Gewinnausschüttung – Beispiel #5:

Private Nutzung des Firmenfahrzeugs ohne Überlassungsvertrag

Bitte beachten Sie, dass die private Nutzung eines Firmenfahrzeugs ein sogenannter Sachbezug ist und daher steuerlich erfasst werden muss.

Wenn Sie Ihr Firmenauto für private Fahrten nutzen möchten, ist es zwingend erforderlich, einen entsprechenden Überlassungsvertrag abzuschließen. Andernfalls riskieren Sie, eine verdeckte Gewinnausschüttung zu begehen, wenn Sie das Firmenfahrzeug ohne rechtliche Grundlage für private Zwecke nutzen.

Verdeckte Gewinnausschüttung – Beispiel #6:

Gewährung eines nicht marktkonformen Darlehens an Ihre GmbH

In diesem Fall gelten dieselben Grundsätze wie beim Verkauf oder bei der Vermietung.

Wenn Sie eine Gesellschafter Fremdfinanzierung vornehmen, sollte der Zinssatz in etwa dem durchschnittlichen Marktzinssatz entsprechen. Er darf weder wesentlich höher noch niedriger sein. D

enken Sie immer daran, sich in die Lage eines unabhängigen Dritten zu versetzen: Was würde dieser verlangen oder bereit sein zu zahlen?

Merken Sie sich:

Im Kern geht es bei all diesen Beispielen darum, ob die Interaktionen zwischen einer Kapitalgesellschaft und ihren Gesellschaftern den gleichen Bedingungen entsprechen würden, die auch zwischen unabhängigen Dritten üblich sind (dies bezeichnet man als Fremdüblichkeit).

Wenn das Unternehmen mehr an den Gesellschafter gezahlt hat oder für erbrachte Leistungen weniger verlangt hat, als es in vergleichbaren Situationen mit Dritten üblich wäre, liegt eine unübliche Praxis vor, die als verdeckte Gewinnausschüttung angesehen wird.

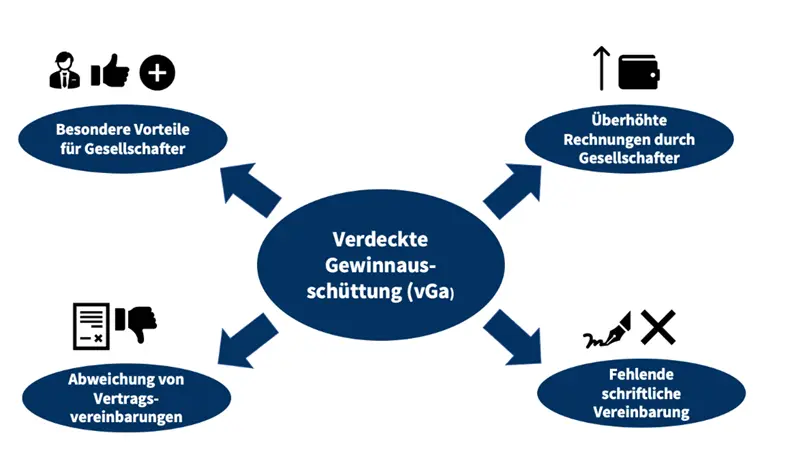

Zusammengefasst: Eine verdeckte Gewinnausschüttung liegt immer vor, wenn:

- die Gesellschaft ihren Gesellschaftern besondere Vorteile gewährt, die sie anderen außenstehenden Dritten nicht gewähren würde.

- der Gesellschafter seiner Gesellschaft überhöhte Rechnungen stellt.

- wenn Leistungen zwischen der Gesellschaft und dem Gesellschafter ohne entsprechende schriftliche Vereinbarung erfolgen.

- die Vertragspartner nicht gemäß der zuvor getroffenen Vereinbarung handeln bzw. von dieser abweichen.

Welche Strafen drohen Ihnen bei einer verdeckten Gewinnausschüttung?

Hier muss unterschieden werden, ob Sie in der Gesellschaft Mehrheitsgesellschafter bzw. Geschäftsführer oder reiner Minderheitsgesellschafter sind:

Gut zu wissen:

Der Hauptunterschied zwischen einem Mehrheitsgesellschafter und einem Minderheitsgesellschafter liegt in der Menge der Unternehmensanteile, die sie besitzen und damit in ihrem Einfluss auf das Unternehmen. Hier sind die wesentlichen Unterschiede:

- Mehrheitsgesellschafter: Ein Mehrheitsgesellschafter hält in der Regel mehr als 50% der Unternehmensanteile. Dies ermöglicht ihm die Kontrolle über wichtige Unternehmensentscheidungen.

- Minderheitsgesellschafter: Ein Minderheitsgesellschafter besitzt weniger als 50% der Unternehmensanteile und hat daher keinen maßgeblichen Einfluss auf die Geschäftsführung oder strategischen Entscheidungen

Verdeckte Gewinnausschüttung: Konsequenzen für Sie als Mehrheitsgesellschafter bzw. Geschäftsführer

Eine verdeckte Gewinnausschüttung kann für Sie als (Mehrheits)-Gesellschafter bzw. Geschäftsführer und Ihre GmbH folgende Konsequenzen haben:

Szenario #1:

Alle unrechtmäßigen Betriebsausgaben (zu hohe Mieten, zu hohes Gehalt, etc.) müssen rückgängig gemacht werden. Dadurch erhöht sich der Gewinn Ihres Unternehmens und Ihre Firma muss Gewerbe- und Körperschaftssteuern nachzahlen.

Das möchte ich Ihnen an einem Beispiel veranschaulichen:

Angenommen, Sie haben sich als Geschäftsführer eines Unternehmens ein überhöhtes Jahresgehalt von 150.000 Euro ausgezahlt, das nicht durch Leistung oder Marktvergleiche gerechtfertigt war.

- Ausgezahltes Gehalt: 150.000 Euro

- Angemessenes, gerechtfertigtes Gehalt: 80.000 Euro

- Differenz: 70.000 Euro

Konsequenz: Um die verdeckte Gewinnausschüttung rückgängig zu machen, müssen Sie die Differenz von 70.000 Euro Ihrem Unternehmen zurückzahlen. Dies führt dazu, dass sich der Gewinn Ihres Unternehmens um diesen Betrag erhöht. Nehmen wir an, Ihr Unternehmen war zuvor auf einen Gewinn von 500.000 Euro ausgewiesen.

- Vorheriger Gewinn: 500.000 Euro

- Nach der Rückzahlung der Differenz: 500.000 Euro + 70.000 Euro = 570.000 Euro

In Deutschland beträgt der Körperschaftsteuersatz derzeit 15% auf den Gewinn. Dies bedeutet, dass Sie auf den erhöhten Gewinn von 570.000 Euro 15% Körperschaftssteuern zahlen müssen:

Körperschaftssteuer: 570.000 Euro * 15% = 85.500 Euro

Sie müssen also zusätzliche Körperschaftssteuern in Höhe von 85.500 Euro zahlen, wenn Sie die verdeckte Gewinnausschüttung rückgängig machen.

Bitte beachten Sie, dass es sich hierbei nur um fiktive Beispielrechnungen handelt, die nicht Ihre individuellen steuerliche Umstände berücksichtigen

Szenario #2:

Aus der verdeckten wird eine offene Gewinnausschüttung. Das bedeutet: Das Geld, dass Sie unrechtmäßig von Ihrem Unternehmen erhalten haben, muss mit Ihrem persönlichen Einkommenssteuersatz nachversteuert werden.

Angenommen, Sie haben sich als Geschäftsführer unrechtmäßig 50.000 Euro aus dem Unternehmen ausbezahlt, ohne dies als Gehalt oder Vergütung zu deklarieren.

- Unrechtmäßig erhaltene Gelder: 50.000 Euro

- Ihr persönlicher Einkommenssteuersatz beträgt 42%.

Konsequenz: In diesem Fall müssen Sie diese unrechtmäßigen 50.000 Euro als offene Gewinnausschüttung deklarieren. Diese Gelder werden dann Ihrem persönlichen Einkommenssteuersatz unterliegen:

Einkommensteuer: 50.000 Euro * 42% = 21.000 Euro

Sie müssen also 21.000 Euro Einkommensteuer auf die unrechtmäßig erhaltenen 50.000 Euro zahlen.

Bitte beachten Sie, dass es sich hierbei nur um fiktive Beispielrechnungen handelt, die nicht Ihre individuellen steuerliche Umstände berücksichtigen

Worst-Case-Szenario: Ein Verfahren wegen versuchter Steuerhinterziehung

Zusätzlich zu den hohen Steuernachzahlungen kann das Finanzamt in schweren Fällen Anklage gegen Sie erheben. Der Vorwurf: Versuchte Steuerhinterziehung.

Bei einer Steuerhinterziehung (egal ob vorsätzlich oder nicht) kann Sie als Geschäftsführer eine Freiheitsstrafe von bis zu 10 Jahren erwarten. Der Grund dafür ist die sogenannte GmbH Geschäftsführerhaftung.

Im Rahmen dieser Haftung können Sie als Geschäftsführer persönlich für Fehlverhalten wie beispielsweise einer Steuerhinterziehung oder einer Steuerverkürzung verantwortlich gemacht werden.

Verdeckte Gewinnausschüttung: Konsequenzen für Sie als Minderheitsgesellschafter

Während sich der Geschäftsführer oder Mehrheits-Gesellschafter direkt strafbar machen, hat eine verdeckte Gewinnausschüttung für Minderheitsgesellschafter andere wirtschaftliche Folgen.

Im Falle einer verdeckten Gewinnausschüttung durch den Mehrheitsgesellschafter wird nämlich der zu verteilende Gewinn der GmbH vermindert. Das heißt auch, dass der Gewinn-Anteil eines Minderheits-Gesellschafters geschmälert wird.

Das heißt: Da sich der Mehrheits-Gesellschafter verbotenerweise bereichert hat, sinkt der Gewinn-Anteil des Minderheitsgesellschafters.

Beim Aufkommen einer verdeckten Gewinnausschüttung haben Sie als Minderheitsgesellschafter jedoch Anspruch auf Schadensersatz.

Wie Sie als Minderheitsgesellschafter in solch einem Fall am besten vorgehen, sollten Sie immer mit Ihrem Rechtsanwalt besprechen. Als Steuerberater darf ich Sie hierzu nicht rechtlich beraten.

Der Haken am Schadensersatz-Anspruch: Eine verdeckte Gewinnausschüttung ist nicht immer zweifelsfrei zu beweisen. Kann dem Mehrheits-Gesellschafter nicht zweifelsfrei ein Fehlverhalten nachgewiesen werden, erhalten Sie keinen Schadensersatz.

Als Minderheitsgesellschafter sollten Sie deshalb auch Vorkehrungen treffen, damit es gar nicht erst zu einer solchen Situation kommt. Möglichkeiten hierfür erfahren Sie weiter unten in diesem Blogbeitrag.

Welche weiteren Rechte Sie als Minderheitsgesellschafter haben und wie Sie sich in Ihrem Vertrag absichern können, habe ich Ihnen in einem eigenen Blogbeitrag zusammengefasst. Klicken Sie hier, um zu diesem Beitrag zu gelangen: https://www.steuerberatung-breit.de/sperrminoritaeten-der-gmbh-worauf-muessen-sie-als-gesellschafter-achten/

Wie können Sie eine verdeckte Gewinnausschüttung verhindern?

Als redlicher Geschäftsführer einer Gesellschaft wollen Sie teure Nachzahlungen oder Gefängnisstrafen natürlich verhindern.

Die Herausforderung besteht jedoch darin, dass trotz Ihres frisch erworbenen Wissens das Risiko, versehentlich eine verdeckte Gewinnausschüttung zu begehen, weiterhin erheblich ist. Deshalb möchte ich Ihnen drei bewährte Methoden vorstellen, mit denen Sie Ihr Risiko einer verdeckten Gewinnausschüttung erheblich reduzieren können.

Verdeckte Gewinnausschüttung verhindern: Möglichkeit #1 – Der Fremdvergleich

Bei einem Fremdvergleich handelt es sich um ein Richtmaß, mit welchem steuerliche Verhältnisse beurteilt werden.

Wie ein Fremdvergleich genau funktioniert, verrät schon der Name: Wenn Sie mit Ihrer Gesellschaft Geschäfte abschließen, wird verglichen, ob auch eine fremde Dritte Person diese Konditionen erhalten hätte.

Hier möchte ich Ihnen nochmal ein ähnliches Beispiel wie oben in Erinnerung rufen: Sie vermieten Ihrem Unternehmen ein Lager und erhalten dafür 1.000 Euro im Monat. Würden Ihnen ein Fremder, der ein Lager mit derselben Größe anmieten möchte, den gleichen Betrag zahlen?

Würde ein Dritter maximal 600 Euro bezahlen, hält Ihr Geschäft mit Ihrem Unternehmen dem Fremdvergleich nicht stand. Um keine verdeckte Gewinnausschüttung zu begehen, müssen Sie den Mietvertrag anpassen.

Verdeckte Gewinnausschüttung verhindern: Möglichkeit #2 – Formvorschrift einhalten

Ebenso hilfreich gegen eine verdeckte Gewinnausschüttung sind Formalitäten. Das heißt für Sie als Geschäftsführer:

- Verfassen Sie immer schriftliche Vereinbarungen

- Setzen Sie nur auf offene, überprüfbare Übereinkommen

- Formulieren Sie alle Inhalte so klar wie möglich

Verdeckte Gewinnausschüttung verhindern: Möglichkeit #3 – Das Tax CMS

Als Steuerberater empfehle ich jeder Gesellschaft ein wirksames Kontrollsystem, wie zum Beispiel ein Tax CMS.

Mit diesem System werden alle Prozesse innerhalb Ihres Unternehmens festgehalten, die Ihre redlichen Absichten belegen.

Auf diese Weise kann das Finanzamt bei Unregelmäßigkeiten nicht mehr von einer verdeckten Gewinnausschüttung, beziehungsweise versuchter Steuerhinterziehung ausgehen.

Was ein Tax CMS genau ist und welche Vorteile es Ihnen als Unternehmer einbringt, habe ich in einem anderen Blogbeitrag von mir dargelegt.

Zum Nachlesen klicken Sie bitte einfach auf den folgenden Link: Digitalisierung für KMU: Ihre Vorteile & 8 konkrete Umsetzungs-Tipps

Alle Infos rund um die verdeckte Gewinnausschüttung einfach im Video erklärt

Sie möchten noch mehr Informationen rund um die verdeckte Gewinnausschüttung?

Dann empfehle ich Ihnen mein Video zum Thema. Klicken Sie einfach auf Play!

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Fazit: Seien Sie bei Geschäften mit Ihrer GmbH sehr vorsichtig…

Jedes Mal, wenn Sie als Geschäftsführer Ihrer Gesellschaft Verträge abschließen oder Gelder bewegen, sollten Sie besonders aufmerksam sein. Denn genau in solchen Momenten geraten viele Unternehmer (oft unbewusst) in die Falle einer verdeckten Gewinnausschüttung.

Auch wenn eine verdeckte Gewinnausschüttung nicht absichtlich begangen wird, können empfindliche Steuernachzahlungen in Höhe von mehreren Tausend Euro drohen.

Die gute Nachricht ist jedoch, dass Sie mithilfe einfacher Methoden wie dem Fremdvergleich oder dem internen Tax CMS als Geschäftsführer Ihre Gesellschaft effektiv vor rechtswidrigen Ausschüttungen schützen können.

Wenn Sie mehr darüber erfahren möchten, wie Sie diese drei im Beitrag vorgestellten Methoden optimal anwenden können oder welche weiteren Schritte Sie ergreifen können, um sich vor verdeckten Gewinnausschüttungen zu schützen, stehe ich Ihnen gerne zur Verfügung.

Sie können Sie mich jederzeit via E-Mail (anfrage@steuerberatung-breit.de) oder meinem Kontaktformular (hier klicken!) erreichen.

Herzlichst,

Ihr Thomas Breit

Foto: ©Britta60 – stock.adobe.com